[股往金来] 我的基金还绿着,基金经理钱包饱了

可见,当市场进入低迷期,不论是基民的收益,还是基金公司的盈利能力,分化都在加剧。

顶流跌下神坛

伴随市场主题风格切换,市场多为结构性行情,产品之间业绩分化亦加剧。

Wind数据显示,截至8月2日,普通股票型基金的平均收益为1.66%,但混合型基金、债券型基金、货币型基金的平均收益分别为-1.84%、2.38%、1.13%。

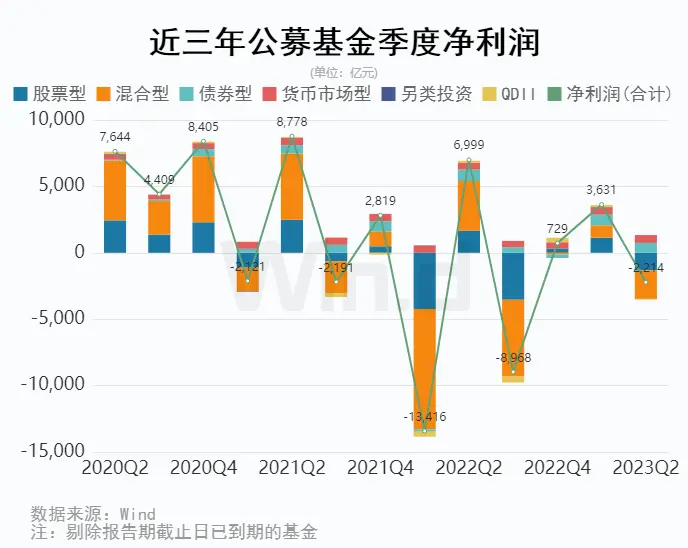

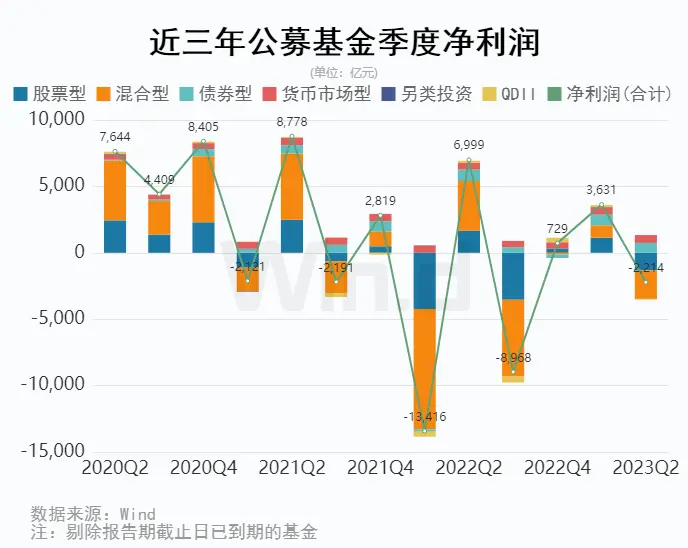

近三年公募基金季度净利润

主题风格不断切换的市场,风险和机遇似乎并存,踩中了就有超预期的收益,踏空则意味着亏损。可以看到,上半年,主动权益基金表现不佳,超半数产品跑输大盘,但被动型指数基金,特别是聚焦人工智能的指数基金收益可观。

值得一提的是,市场风格快速切换,对规模较大的基金,特别是百亿规模的主动权益类基金产品,不太友好。据Wind资讯数据,今年上半年,55只百亿基金,平均收益率为-5.34%。其中,仅有15只年内取得正收益,占比不足三成。与此同时,在40只年内亏损的百亿产品中,不乏葛兰、张坤、刘彦春等顶流基金经理管理的产品。

这些明星基金经理,往往以重仓某个行业而出圈,如“医药女神”葛兰是一如既往地重仓医药,还有偏爱消费的张坤、刘彦春。他们的投资风格也很相似,基本不择时,押注某个细分行业坚定长期持有,和时间做朋友。在2019、2020年,“喝酒吃药”行情好的时候,他们管理的产品,动辄100%以上的收益。

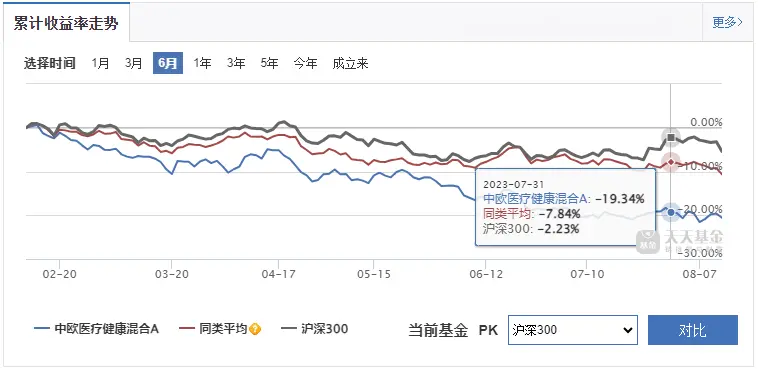

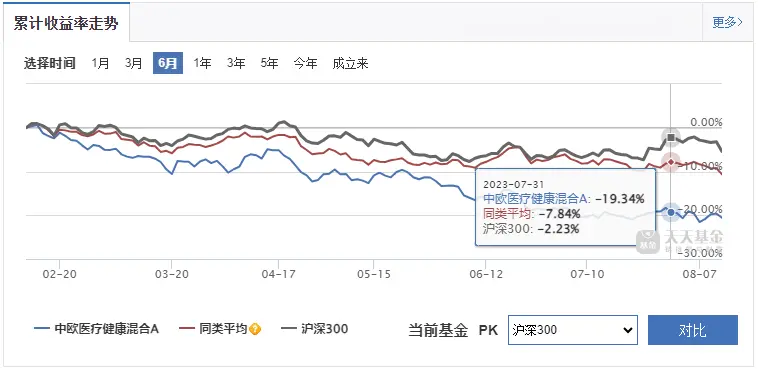

但好景不长,随着2021年春节后,以医药、白酒为代表的核心资产崩盘,他们的光环不再,产品收益持续走低,年收益转为负。例如,“医药女神”葛兰的中欧医疗创新A,这只基金2019年2月成立,截至今年6月30日,基金规模达到112.04亿,因2020年收益达到101.44%,所以成立以来的收益仍保持着38.57%,但近两年的收益为-50.12%,这意味着,这两年如果冲着“医药女神”买入这只基金,大概率是亏损。

中欧医疗累计收益走势 / 图源:天天基金

中欧医疗创新A一直重仓医药,持股包含恒瑞医药、药明康德、爱尔眼科、凯莱英、康龙化成和片仔癀等。从今年6月30日的持仓来看,其对恒瑞医药、药明康德、凯莱英、康龙化成的持仓,较上期增加了30%以上,表达了坚定投资医疗赛道的决心。

可以想象,存量时代,在当下风格切换到AI、“中特估”的情况下,顶流基金们依旧重仓白酒、医药,结果就会变成,AI涨得有多猛,医药、白酒就会跌得有多凶。所以可以看到,这些顶流基金经理的产品今年上半年的收益基本跑输同类基金,亏损较严重。

伴随着三位顶流基金经理的出圈,2021年曾出现基金发行热,新成立的基金数量创下历史新高。最近一年多,基金发行逐渐降温,不仅新发行基金的数量在减少,募集规模也在下降。以今年上半年的数据为例,公募基金市场新成立601只基金,同比减少159只,且合计募集规模为5167亿元,同比下滑33%。

点个赞吧!您的鼓励让我们进步

点个赞吧!您的鼓励让我们进步

好新闻没人评论怎么行,我来说几句

好新闻没人评论怎么行,我来说几句

顶流跌下神坛

伴随市场主题风格切换,市场多为结构性行情,产品之间业绩分化亦加剧。

Wind数据显示,截至8月2日,普通股票型基金的平均收益为1.66%,但混合型基金、债券型基金、货币型基金的平均收益分别为-1.84%、2.38%、1.13%。

近三年公募基金季度净利润

主题风格不断切换的市场,风险和机遇似乎并存,踩中了就有超预期的收益,踏空则意味着亏损。可以看到,上半年,主动权益基金表现不佳,超半数产品跑输大盘,但被动型指数基金,特别是聚焦人工智能的指数基金收益可观。

值得一提的是,市场风格快速切换,对规模较大的基金,特别是百亿规模的主动权益类基金产品,不太友好。据Wind资讯数据,今年上半年,55只百亿基金,平均收益率为-5.34%。其中,仅有15只年内取得正收益,占比不足三成。与此同时,在40只年内亏损的百亿产品中,不乏葛兰、张坤、刘彦春等顶流基金经理管理的产品。

这些明星基金经理,往往以重仓某个行业而出圈,如“医药女神”葛兰是一如既往地重仓医药,还有偏爱消费的张坤、刘彦春。他们的投资风格也很相似,基本不择时,押注某个细分行业坚定长期持有,和时间做朋友。在2019、2020年,“喝酒吃药”行情好的时候,他们管理的产品,动辄100%以上的收益。

但好景不长,随着2021年春节后,以医药、白酒为代表的核心资产崩盘,他们的光环不再,产品收益持续走低,年收益转为负。例如,“医药女神”葛兰的中欧医疗创新A,这只基金2019年2月成立,截至今年6月30日,基金规模达到112.04亿,因2020年收益达到101.44%,所以成立以来的收益仍保持着38.57%,但近两年的收益为-50.12%,这意味着,这两年如果冲着“医药女神”买入这只基金,大概率是亏损。

中欧医疗累计收益走势 / 图源:天天基金

中欧医疗创新A一直重仓医药,持股包含恒瑞医药、药明康德、爱尔眼科、凯莱英、康龙化成和片仔癀等。从今年6月30日的持仓来看,其对恒瑞医药、药明康德、凯莱英、康龙化成的持仓,较上期增加了30%以上,表达了坚定投资医疗赛道的决心。

可以想象,存量时代,在当下风格切换到AI、“中特估”的情况下,顶流基金们依旧重仓白酒、医药,结果就会变成,AI涨得有多猛,医药、白酒就会跌得有多凶。所以可以看到,这些顶流基金经理的产品今年上半年的收益基本跑输同类基金,亏损较严重。

伴随着三位顶流基金经理的出圈,2021年曾出现基金发行热,新成立的基金数量创下历史新高。最近一年多,基金发行逐渐降温,不仅新发行基金的数量在减少,募集规模也在下降。以今年上半年的数据为例,公募基金市场新成立601只基金,同比减少159只,且合计募集规模为5167亿元,同比下滑33%。

| 分享: |

| 注: | 在此页中阅读全文 |